昨今の収入源や物価上昇もあり、専業主婦(夫)ではなくパート等で働きに出る主婦(夫)も多いのではないでしょうか。そして働く上で気になるのは社会保険の扶養や税金の扶養控除を受けられる扶養範囲。夫婦どちらも年収が一定額を超えると扶養から外れてしまいます。ここでは、5つの扶養と6つの年収の場合で確認してみましょう。どこ年収が一番働きやすいか、また扶養を上手く利用し家計の手助けなるか参考にしてみて下さい。

税制上の扶養、社会保険上の扶養で大きく5つのポイントで確認

そもそも扶養控除には、「税制上の扶養」と「社会保険上の扶養」があります。

「税制上の扶養控除」には、住民税や所得税の控除、配偶者控除や配偶者特別控除に関わること、

「社会保険上の扶養控除」には、健康保険や年金に関わることがあります。

【住民税(地方税)】

・住民税は(都道府県民税と市町村民税の2種類の税金が含まれています)各自治体に納めます。

・納税者:年収93万円〜100万円(各自治体で違います*広島市100万円)を超えると、本人が住民税を支払う。

・対象期間:1月〜12月の1年間の所得に対して課税される。(翌年6月ごろに住民税決定通知書と納付書が交付されます。)

・納税先:支払う年(つまり翌年)の1月1日に住んでいる地域の自治体へ納付します。

・納税方法:原則、特別徴収。給与天引き(短期雇用者、アルバイト、パート、役員等従業員)されます。また普通徴収の場合、年間給与額が93万円以下等の対象者だと年4回の分割か、一括で支払います。

【所得税(国税)】

・納税者:給与所得控除額額55万円+所得控除基礎控除額48万円=103万円。左記を超えると、本人が所得税を支払う。

・対象期間:1月〜12月の1年間の所得に対して課税される。(12月の給与が1月に支払われる場合は、その給与は翌年の所得となりますのでご注意を。)

・納税先:税務署へ納付(確定申告期間:2月16日〜3月15日)or各会社で年末調整されます。

・納税方法:原則、特別徴収。給与天引き(短期雇用者、アルバイト、パート、役員等従業員)されます。

【社会保険料】

・納税者:会社と個人で分けて負担するようになります。(労使折半)

・納税先:日本年金機構。各会社で年末調整されます。

・納税方法:原則、特別徴収。給与天引き(アルバイト、パート、従業員)されます。

・社会保険料加入条件(2022年10月〜)

*月収8.8万円(年収約106万円)以上

*雇用契約2ヶ月以上

*週20時間以上勤務

*従業員101人以上の企業

*学生ではない

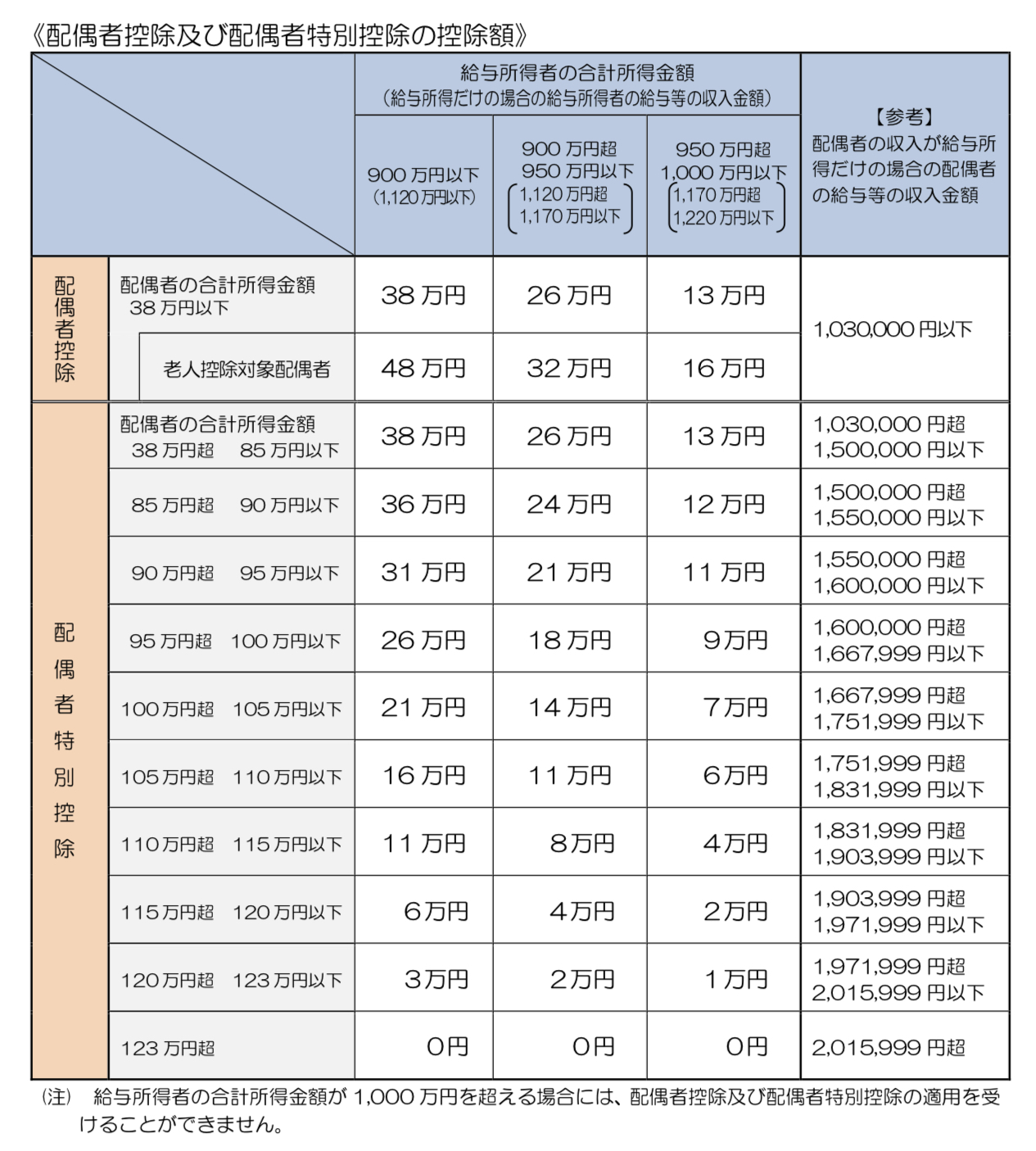

【配偶者控除】

・対象者:配偶者(年収が103万円以下の人)と生計を一にする納税者本人(所得額が1,000万円以下)。

・控除額:38万円(納税者の所得額によります)が納税者本人の所得控除となります。

・控除方法:確定申告時、申請するor各会社で年末調整時に申告書を提出します。

【配偶者特別控除】

・対象者:配偶者(年収が201万円以下の人)と生計を一にする納税者本人(所得額が1,000万円以下)。

・控除額:38万円(納税者、配偶者の所得額によります)が納税者本人の所得控除となります。

・控除方法:確定申告時、申請するor各会社で年末調整時に申告書を提出します。

https://www.nta.go.jp/users/gensen/haigusya/pdf/02.pdf

年収100万円の壁

【住民税】

・支払う

【所得税】

・支払い不要

【社会保険料】

・支払い不要

【配偶者控除】

・利用可能

*年収100万円を超えると住民税を払う必要があります。

*住民税負担は約5,000円前後となります。

*既婚の場合は、配偶者控除も受けれます。

年収103万円の壁

【住民税】

・支払う

【所得税】

・支払う

【社会保険料】

・支払い不要

【配偶者控除】

・利用可能

*年収103万円を超えると住民税に加え、所得税も払う必要があります。

*仮に年収104万円だと所得税は約500円程度となります。

*社会保険料は支払い不要。配偶者控除も利用可能です。

年収106万円の壁

【住民税】

・支払う

【所得税】

・支払う

【社会保険料】

・社会保険加入条件を満たすと支払う

・満たさないと支払い不要

【配偶者控除】

・外れる

【配偶者特別控除】

・利用可能(納税者と配偶者の所得額によります)

*年収106万円を超えて社会保険料加入条件を満たすと、扶養から外れて社会保険加入者になります。

*仮に年収107万円だと社会保険料は約15万円前後となり負担増へ。

*社会保険(厚生年金、健康保険)へ加入すると、出産手当金や傷病手当金の受給対象に。また厚生年金加入により、将来の年金受給額も増えるようになります。

*配偶者控除は外れますが、配偶者特別控除が利用可能になります。

年収130万円の壁

【住民税】

・支払う

【所得税】

・支払う

【社会保険料】

・支払う

【配偶者控除】

・外れる

【配偶者特別控除】

・利用可能(納税者と配偶者の所得額によります)

*年収130万円を超えると全ての人が扶養から外れます。

*仮に年収130万円だと社会保険料は約19万円前後となり負担増へ。

*社会保険(厚生年金、健康保険)へ加入すると、出産手当金や傷病手当金の受給対象に。また厚生年金加入により、将来の年金受給額も増えるようになります。

*配偶者控除は外れますが、配偶者特別控除が利用可能になります。

年収150万円の壁

【住民税】

・支払う

【所得税】

・支払う

【社会保険料】

・支払う

【配偶者控除】

・外れる

【配偶者特別控除】

・利用可能(納税者と配偶者の所得額によります)

*年収150万円を超えると配偶者特別控除の満額上限(38万円)を受けれなくなり、控除額が減ります。

*仮に年収150万円だと社会保険料は約21万円前後となります。

年収201万円の壁

【住民税】

・支払う

【所得税】

・支払う

【社会保険料】

・支払う

【配偶者控除】

・外れる

【配偶者特別控除】

・外れる

*年収201万円だと社会保険料は約29万円前後となります。

*配偶者特別控除も外れることになります。

コメント