iDeCoは2022年時点で250万人を超える人が加入しております。2022年10月から制度改正により、より利用しやすくなりました。改めてiDeCoのメリット・デメリットを確認して資産形成していくようにしましょう。

メリット①節税効果が高い

iDeCoは3つの場面で節税効果を発揮する非常に資産形成しやすい制度かと思います。

【投資時は全額控除対象に】

・所得税、住民税控除となります。

【運用時は利益非課税に】

・NISA同様運用時利益は非課税になります。

*通常、一般口座では売却(解約)した場合の利益や分配金(運用成績によって支払われる利益)に対して20.315%を納税する必要があります。

【受取時も控除対象に】

・受取方法によって変わりますが、退職所得控除や公的年金控除が適用されます。

メリット②自営業やフリーランスの方に特におすすめ

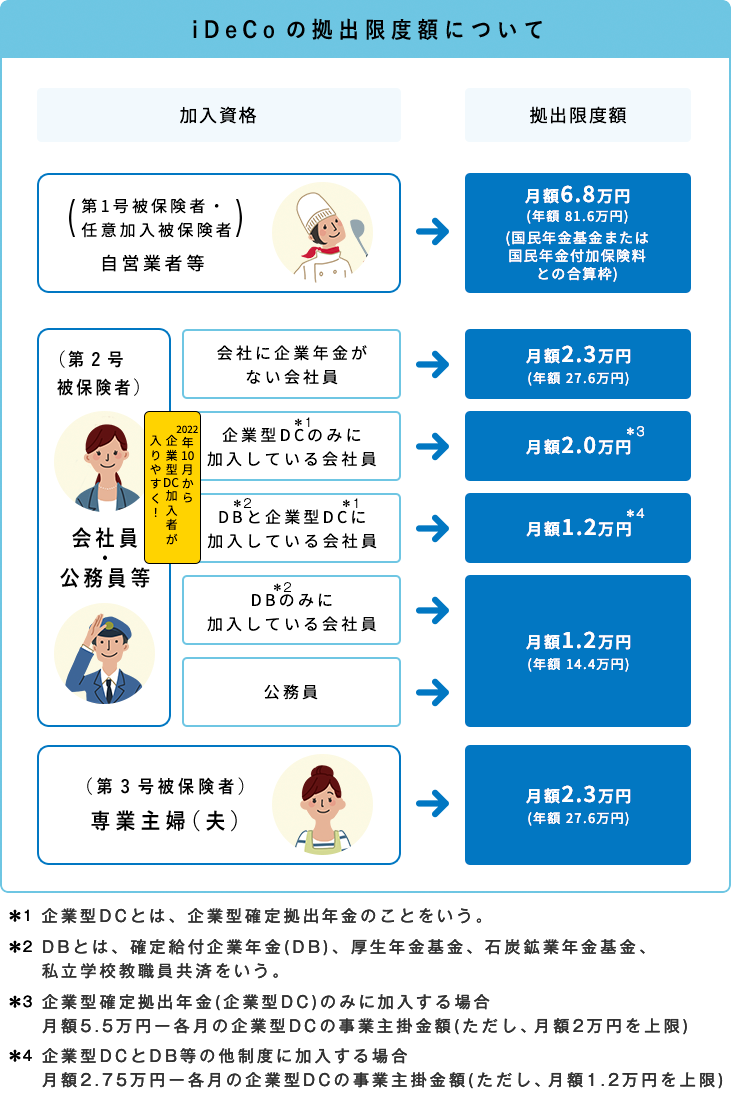

自営業、フリーランスの人は厚生年金に加入していない為、個人で年金対策を行う必要があります。iDeCoでは投資上限が高く設定されており、企業年金に加入している会社員、公務員の人は上限が低く設定されています。

https://www.ideco-koushiki.jp/start/

メリット③65歳まで長期投資可能(2022年10月〜)

つみたてNISAは最長20年間非課税期間が続く制度ですが、iDeCoは60歳まで①の節税効果が高い状態を維持することが可能です。2022年10月より65歳まで延長されることとなり、更に老後の年金問題を手厚くカバーできるようになります。この受取期限が来たら現金で受け取るか運用を続けるか選択するようになります。その際受け取り方が3つあります。

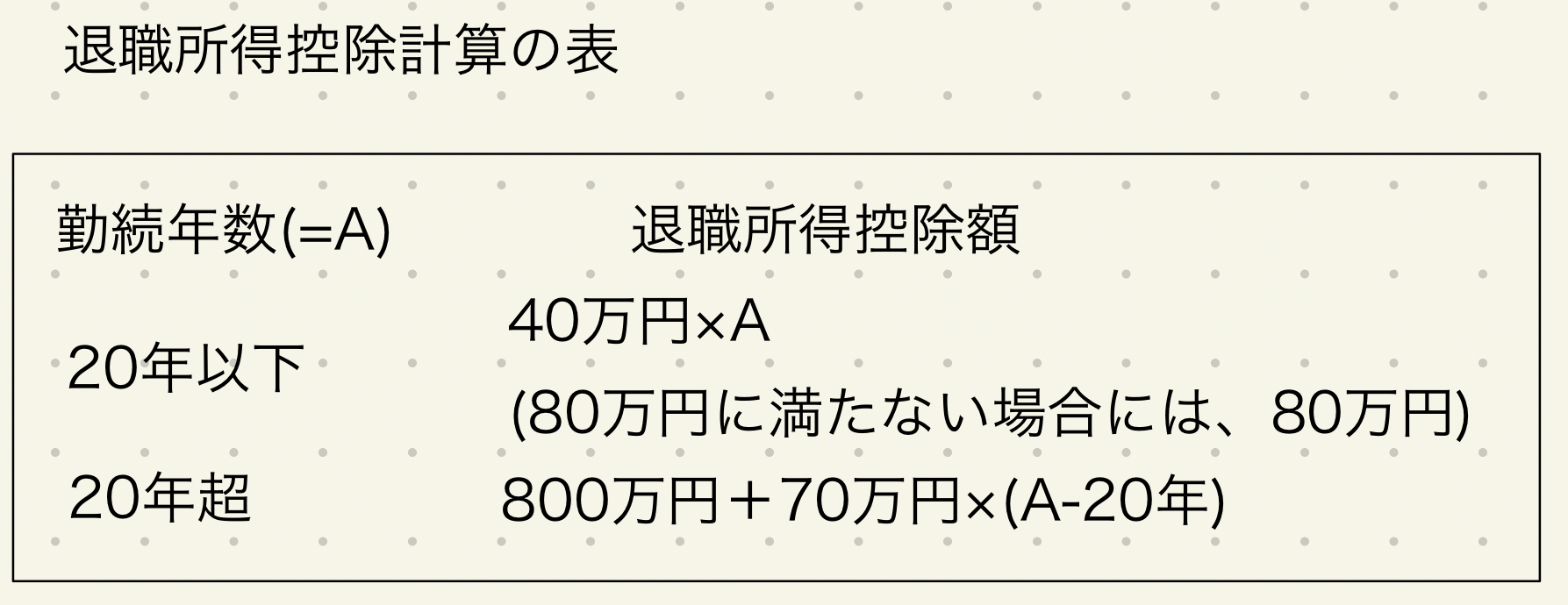

【一時金:積立金額全てを一括で受け取る方法】

・退職所得控除適用、節税効果が一番高い可能性がある受取方法です。

*30歳開始、60歳受取の場合:30年間加入した場合、1500万円まで非課税となります。

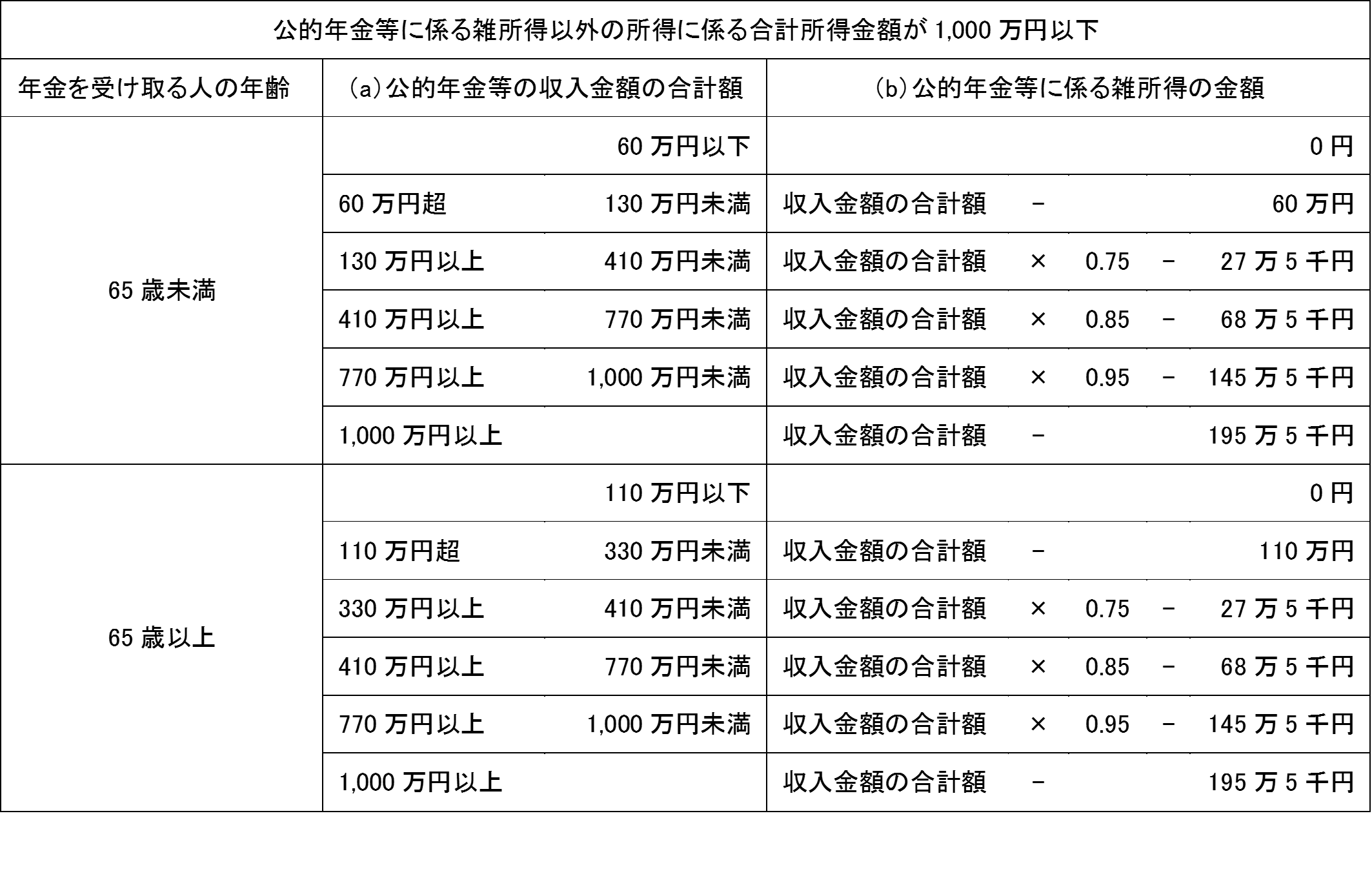

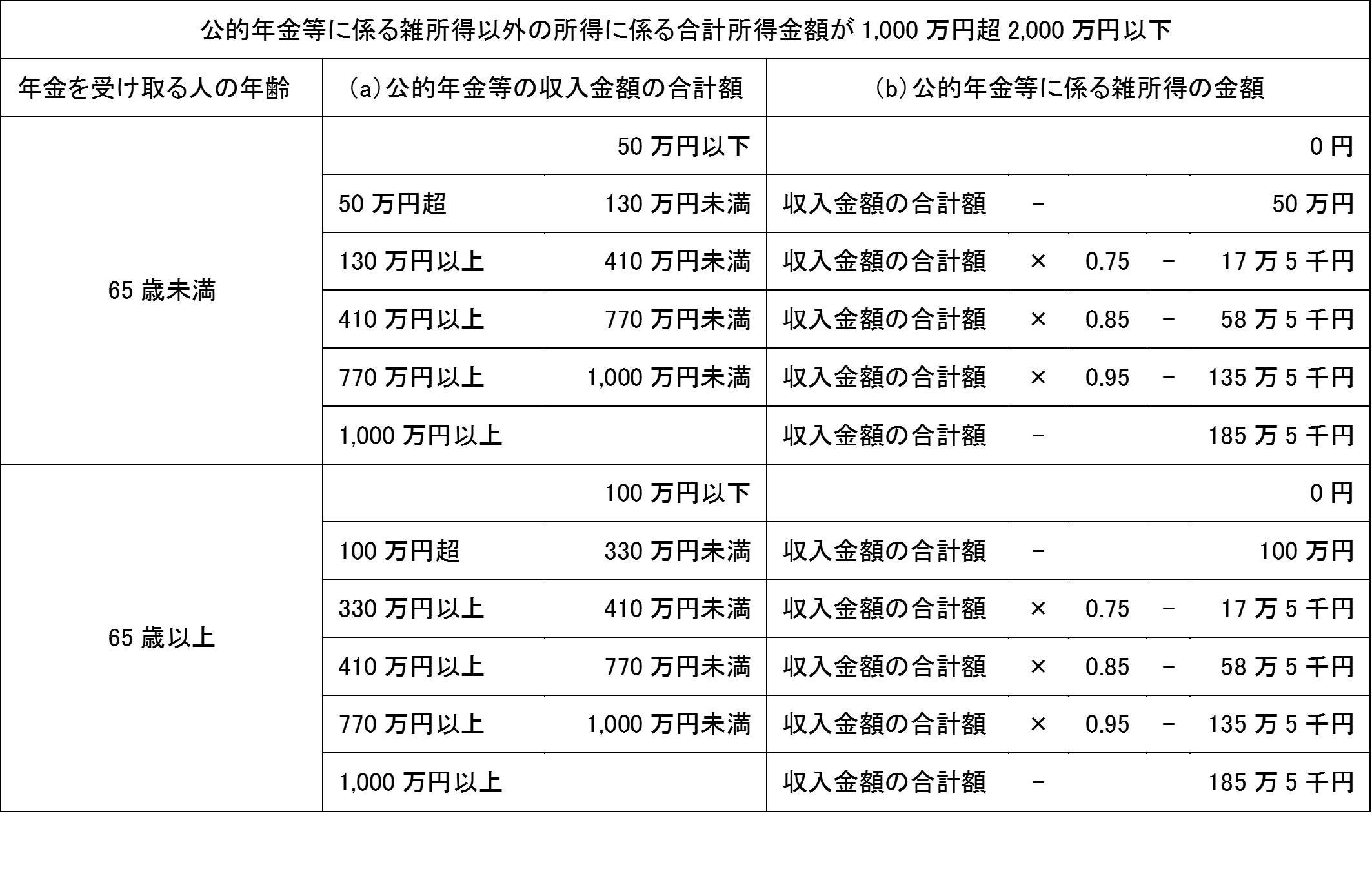

【年金:一定の金額を定期的に受け取る方法】

・全額受け取るまでは運用を続けることができる一方、運用で資産が増減する可能性あります。

・公的年金等控除が適用できます。

*30歳開始・60歳受取:30年間加入した場合、年間60万円まで非課税(所得額によります)

*30歳開始・65歳受取:35年間加入した場合、年間110万円まで非課税(所得額によります)

https://www.nta.go.jp/taxes/shiraberu/taxanswer/shotoku/1600.htm

https://www.nta.go.jp/taxes/shiraberu/taxanswer/shotoku/1600.htm

【年金と一時金の併用:一部を一時金で受け取り、残りを年金で受け取る方法】

・一時金部分:退職所得控除適用

・年金部分:公的年金等控除適用

デメリット①加入時、運用時手数料がかかる

同じような節税制度としてNISAという商品がありますが、iDeCoは各手数料がかかる点は注意しながら資産形成するようにしましょう。

【加入時】

・国民年金基金連合会へ:2,829円

【運用時】

・収納手数料(国民年金基金連合会へ):2,829円/年

・事務委託手数料(事務委託先金融機関へ):792円/年

・口座管理料(金融機関へ):0円〜6,000円/年(金融機関によって異なります)

【受取時】

・440円(受取方法によって変わります)

デメリット②職業等で掛金の上限額が決まっている

自営業者、フリーランス、会社員、公務員、専業主婦(夫)の職業等によって掛金上限額が決まっており、上限額を超えて積立することは出来ません。

デメリット③60歳まで引き出すことが出来ない

iDeCoは途中解約は原則不可となっております。掛金が支払えない時は、「減額」、「支払い停止」が選べます。減額は最低5,000円/月までの金額変更、支払い停止は投資を停止、運用のみ行うようになります。運用時に発生する手数料(事務手数料や口座管理料)はかかりますので注意が必要です。また例外として、加入者が死亡または高度障害になった場合や、国民年金保険料納付免除者などは一時金を受け取れます。

コメント